摘要:從多次渠道紅利潮起潮落中走來的老國貨,珀萊雅的增長,依然穩(wěn)得波瀾不驚,持續(xù)著2019年以來30%的水平:10月28日,珀萊雅的三季報持續(xù)了營收31.5%的增長和凈利潤36%的增長。

創(chuàng)業(yè)20年,珀萊雅從“送給媽媽”的水乳套裝變身國貨之光

從多次渠道紅利潮起潮落中走來的老國貨,珀萊雅的增長,依然穩(wěn)得波瀾不驚,持續(xù)著2019年以來30%的水平:10月28日,珀萊雅的三季報持續(xù)了營收31.5%的增長和凈利潤36%的增長。作為對照,今年1~9月的社會消費品零售總額數(shù)據(jù),化妝品類目下降2.7%。

資本市場自然不會錯過穩(wěn)定持續(xù)賺錢的公司:珀萊雅2017年上市伊始,市值在30億元,截止今年11月2日收盤,珀萊雅市值502.28億,5年10倍增長。

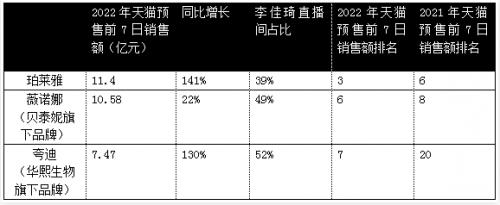

根據(jù)天貓公布的雙11美妝店鋪戰(zhàn)報,從10月31日到11月11日,珀萊雅官方旗艦店排名第5,僅次于歐萊雅、雅詩蘭黛、蘭蔻、OLAY,成為天貓美妝top5中唯一國貨品牌,也是國貨品牌第一。

珀萊雅,一家從下沉市場日化專營店品牌起家,創(chuàng)業(yè)20年的老國貨,疫情下能跑贏美妝行業(yè)大盤,究竟靠什么?

01 從渠道紅利沉浮中走來

2022年7月,珀萊雅投資者交流會上的信息是,2021年,在直播渠道商,頭部主播銷售占比下降到個位數(shù),而抖音平臺的品牌自播占比為60%。

“珀萊雅經(jīng)歷多輪渠道紅利沉浮,三四線城市的專營店渠道,百貨商場渠道,貨架電商、再到直播帶貨,快手、抖音。他們看見紅利要上,也及時掉轉(zhuǎn)船頭,多方下注,不在單一渠道死磕。”一位美妝行業(yè)經(jīng)銷商告訴36氪未來消費,珀萊雅在業(yè)內(nèi)被稱道的,就是對渠道紅利潮起潮落的嗅覺,以及快速反應(yīng)能力。

2003年,美妝經(jīng)銷商出身的珀萊雅兩位創(chuàng)始人侯軍呈和方玉友,清楚歐美大牌在一二線百貨商場渠道的絕對優(yōu)勢。他們選擇了三四線城市日化專營店切入,以低于歐美大牌的折扣出貨給經(jīng)銷商,先站穩(wěn)腳跟,吃到了一波渠道紅利。

公開數(shù)據(jù)顯示,截止2017年6月30日,珀萊雅進入線下各渠道網(wǎng)點22190個,這個數(shù)字大幅高于同樣起家于下沉市場、且擅長布局線下的丸美股份——2017年,丸美股份進入線下網(wǎng)點數(shù)量為14683個。兩個品牌的單網(wǎng)點年銷售額都在5萬元左右,珀萊雅營收勝出,是靠網(wǎng)點數(shù)量。

2011年以來,線上渠道崛起吃掉線下渠道的銷量,線下日化專營店渠道中,頭部經(jīng)銷商加速整合吞并中小經(jīng)銷商。珀萊雅和大經(jīng)銷商穩(wěn)定合作,基本盤穩(wěn)定,財報顯示,珀萊雅2017~2019日化渠道收入9.33億、10.03億、10.47億,增速明顯放緩。

珀萊雅意識到日化專營店渠道紅利出盡,就開始將資源傾斜向線上:2011年開始,珀萊雅入駐了天貓、京東、唯品會、聚美優(yōu)品等多個電商平臺,但主要以代理商和分銷為主。丸美早期開拓線上渠道也是跟壹網(wǎng)壹創(chuàng)這樣的代運營公司合作。而珀萊雅2012年成立了美麗谷電商運營子公司,是創(chuàng)始人、二股東方玉友親自帶隊。

其次,珀萊雅試圖在線下市場尋找的突破口。彼時,悅詩風吟韓系美妝品牌開設(shè)的單體店風頭正盛,被珀萊雅認為有紅利,就以旗下優(yōu)資萊品牌,在三四線城市開設(shè)單體店,開放了加盟。珀萊雅給了大量優(yōu)惠政策,免加盟費、品牌使用費等等,但是優(yōu)資萊專營店在2015~2017年兩年間實現(xiàn)了141%的復(fù)合增速,銷售額占比僅僅4%。單體店渠道的紅利太小,無法拯救線下渠道增速放緩的頹勢,珀萊雅很快就減少了投入。

2017年是珀萊雅線上業(yè)務(wù)的分水嶺。當年珀萊雅成功上市,重新搭建了電商團隊,新成員主要來自電商代運營公司。此時阿里巴巴和京東都已經(jīng)成功IPO,拼多多嶄露頭角,電商人才市場一片興旺。早期,珀萊雅也和電商代運營公司合作過,但是由于珀萊雅客單價還在200元以下,代運營支出較高,稀釋利潤,最終珀萊雅選擇了直營。

2018年開始,珀萊雅在抖音、小紅書這些渠道試水“爆款”策略。2019年,珀萊雅推出泡泡面膜,在多個新渠道測試,最終選擇了還沒有電商交易閉環(huán)的抖音做大力投放,與15個頭部網(wǎng)紅,100多個中腰部網(wǎng)紅合作,同步在微博、小紅書,找了數(shù)千KOC種草。2019年8月,泡泡面膜單月銷售額破億。

據(jù)接近抖音的美妝行業(yè)人士回憶,彼時的抖音投放效率遠高于淘系電商,ROI能達到1:4,而且抖音掛鏈接跳轉(zhuǎn)到淘系能實現(xiàn)用戶沉淀。珀萊雅結(jié)結(jié)實實吃到了抖音渠道的紅利。

到2019年,珀萊雅線上渠道銷售額占比超過50%。截止2020年8月,珀萊雅電商團隊規(guī)模超過300人,數(shù)量在當時的國貨美妝企業(yè)里也算可觀。

從2021年至今,珀萊雅線上渠道銷售額占比穩(wěn)定在80%左右,線上直營占比穩(wěn)定在50%以上,在全部線上銷售中占比在70%以上。

據(jù)36氪未來消費了解,2022年,珀萊雅線上多平臺布局已經(jīng)初步成熟:天貓占比45%左右,然后是抖音15%、京東10%,唯品會在10%以下,快手和拼多多合計接近10%。其中,天貓和京東發(fā)力直營,其分銷主要在淘寶、唯品會、拼多多等平臺。直營比重高,意味著毛利率更高。

“珀萊雅全域綜合營銷,抖音、淘寶、快手都加大力度做店播,他們的直播間從早8點一直播到晚上12點。重大活動期間,上超頭部直播間加強品牌認知,最后用戶沉淀到天貓貨架。”一位美妝從業(yè)者對36氪未來消費表示,珀萊雅兩個老板是美妝經(jīng)銷商出身,親眼看著不少品牌盛極一時又走向衰落。他們的認知是:渠道紅利年年有,珀萊雅也是下沉市場日化渠道跑出來的渠道品牌,不斷變換渠道策略,是珀萊雅能活到今天,不被歐美品牌打死的基本功。

從2020年至今,經(jīng)歷了疫情,停播又復(fù)播,抖音美妝高增長……這一連串渠道地震的美妝護膚行業(yè)中,很多從業(yè)者才意識到,渠道紅利捧高你有多快,踩低你就有多快,高增長如南柯一夢。

“僅僅穿越渠道紅利的起伏,只能活下去,美妝品牌想要擺脫對渠道疲于奔命的命運,還要靠產(chǎn)品力和品牌力。”上述從業(yè)者如是說。

02玩轉(zhuǎn)大單品

如果渠道能力,讓珀萊雅這個下沉市場走出來的品牌能夠活到今天。那么,珀萊雅一躍而成為國貨大廠,大單品的成功才是鑰匙。

在目前市值前三位的國貨護膚品牌(貝泰妮、華熙生物、珀萊雅)中,珀萊雅是最早開始“大單品”策略的。這一策略早就被雅詩蘭黛、蘭蔻、SK2等歐美高端品牌成功驗證過,但是國貨品牌中做得好的并不多。

據(jù)東方證券的數(shù)據(jù),2022三季度,珀萊雅大單品“早C晚A”紅寶石系列、雙抗系列、源力系列在全渠道、天貓、抖音、京東占比分別為35%、65%、50%、40%。

2017 年后,隨著微博、小紅書、B站,抖音、以及微信內(nèi)容導(dǎo)購生態(tài)的成熟,護膚品“成分黨”、“功效黨”的內(nèi)容在這些平臺大行其道。生長在互聯(lián)網(wǎng)時代的85后,90后們邁入30歲關(guān)口,“功效護膚”、“功效抗衰”成了熱門需求。

2017年的珀萊雅,剛剛上市,有了更強的融資通道,準備在線上渠道發(fā)力,組建了自己的電商團隊。無論是內(nèi)部還是市場,對于當時珀萊雅助推的“補水”、“海洋護理”的產(chǎn)品概念都不太看好,“補水”注定是基礎(chǔ)護膚概念,無論是價格還是品牌影響力,都還屬于一個下沉市場品牌。

渠道力敏銳的珀萊雅,有了打造爆款的經(jīng)驗,很快瞄準了“抗衰”——這個位于護膚品金字塔尖的需求。

2020年,珀萊雅推出的紅寶石精華和雙抗精華,在小紅書、抖音投放,結(jié)合“成分黨”、“功效黨”們熱推的“早C晚A”,以及“大牌平替”的概念,一炮而紅。

紅寶石精華添加A醇、六勝肽,其1.0版產(chǎn)品定價為249元/30ml,珀萊雅的種草內(nèi)容是:“售價只有雅詩蘭黛纖雕精華1/2,主要成分含量達到2倍。”大單品們更有效提升了珀萊雅的客單價,從2017年之前主打“補水”的100元左右,提升到如今的300元以上左右。

03 “重營銷、輕研發(fā)”之辯

2017年至今,珀萊雅以多渠道下注的渠道策略+大單品的產(chǎn)品策略,從下沉市場送給媽媽的水乳套裝,逐漸轉(zhuǎn)化為新國貨,平價抗衰首選,也遭遇了“重營銷、輕研發(fā)”的質(zhì)疑。

美妝行業(yè)的競爭,就是渠道策略和營銷策略的競爭。從歐美一線品牌,到國貨大廠,再到近年來被詬病的依賴超頭主播的網(wǎng)紅品牌們,“重營銷、輕研發(fā)”的現(xiàn)象普遍存在。2022年H1和2022年前三季度,華熙生物的銷售費用率為47.3%和46.9%,貝泰妮為45.4%和46.2%。歐美一線品牌中,歐萊雅、雅詩蘭黛,2021年度的銷售費用率都在30%以上。

美妝護膚是充分競爭市場,本就是營銷案例集大成之地,蘭蔻以及小黑瓶、雅詩蘭黛以及小棕瓶、SK2以及神仙水,這些成功的品牌+經(jīng)久不衰的單品背后,主要是營銷而非研發(fā)的手在起作用。

消費者喜好時時都在變,這一點全球皆準,所以渠道置換永不停歇,每一次渠道置換,都有一次紅利可以讓抓住機會的品牌“好風憑借力、送我上青云”。20年時間里,珀萊雅經(jīng)歷的就有下沉市場日化專營店、貨架電商、直播電商、李佳琦……

珀萊雅的銷售費用確實持續(xù)走高。從2018到2021 年,珀萊雅的銷售費用分別約為 9 億元、12 億元、15 億元和 20 億元,分別占當年營收的 37.5%、39%、40% 和 43%。2022年H1和2022年前三季度,珀萊雅銷售費用分別為11億和17億,銷售費用率為42%和42.9%。

但是,從2018年至今,珀萊雅的銷售費用增長和營收增長都在20%~30%區(qū)間,同頻共振。

04 國貨大廠進擊之路:如何從百億市值走向千億市值

眾所周知,中國是全球第二大化妝品市場,可是中國國貨美妝企業(yè)的市值卻還是歐美大廠的一個零頭。

歐美大廠中,歐萊雅市值長期穩(wěn)定超過2000億美元,雅詩蘭黛市值穩(wěn)定超過1000億美元。而目前市值前三位的國貨護膚品牌貝泰妮、華熙生物、珀萊雅,市值都在500億~600億水平。

國貨大廠和歐美大廠的市值差距,是單品牌依賴的公司,和多品牌、多檔次、多產(chǎn)品線組合的美妝集團之間的鴻溝。眾所周知,單品牌依賴風險高,天花板低,品牌力弱。

目前,珀萊雅主品牌營收占比還在80%以上,旗下其他品牌還難當大任,包括大受歡迎的彩妝品牌彩棠年營收還在億元級別。貝泰妮及旗下薇諾娜也如是。

20年來,國貨大廠們已經(jīng)證明了自己有能力踩準渠道紅利+打造大單品,但是想要從市值百億走向千億,接下來的一步,就是證明自己這套能力能復(fù)制到更多消費檔次、更多細分市場的品牌上,形成多品牌美妝集團。

美妝護膚國貨大廠們未來的路還很長,這也意味著未來更高的預(yù)期增長和更高的天花板。

隨著中國市場成為世界創(chuàng)新策源地之一,領(lǐng)先的中國美妝公司保持初心,探索中國美妝前沿創(chuàng)新之路,穿越周期,...

2023-11-21

2023-11-21中潤資源(*ST中潤,000506)在國資控股股東山東招金集團入主后,加速推進治理結(jié)構(gòu)優(yōu)化。

2025-03-20

2025-03-20北京時間2025年3月20日,歡聚集團(NASDAQ:YY,簡稱“歡聚”或“集團”)發(fā)布2024年第...

2025-03-20

2025-03-202025年3月21日,這款基于人工智能與大數(shù)據(jù)的智能投顧工具宣布全面開放下載,其“科技平權(quán)”理念引發(fā)...

2025-03-20

2025-03-20去年下半年,松應(yīng)ORCA進入公測期,其正式商業(yè)化開啟于去年年底,滿打滿算只有3個月時間。

2025-03-20

2025-03-203月18日,格力地產(chǎn)發(fā)布公告,擬將公司中文名稱變更為“珠海珠免集團股份有限公司”,擬將證券簡稱變更為...

2025-03-19

2025-03-193月19日晚,順豐控股(002352.SZ)披露了2月經(jīng)營簡報。

2025-03-19

2025-03-19投資家網(wǎng)(www.51baobao.cn)是國內(nèi)領(lǐng)先的資本與產(chǎn)業(yè)創(chuàng)新綜合服務(wù)平臺。為活躍于中國市場的VC/PE、上市公司、創(chuàng)業(yè)企業(yè)、地方政府等提供專業(yè)的第三方信息服務(wù),包括行業(yè)媒體、智庫服務(wù)、會議服務(wù)及生態(tài)服務(wù)。長按右側(cè)二維碼添加"投資哥"可與小編深入交流,并可加入微信群參與官方活動,趕快行動吧。