6月17日 《稅務會計人才發展白皮書》線上發布會

現在預約,現場有福利

近年來,我國稅收制度和稅收征管體制不斷升級完善,在“放管服”的加持下,為納稅人提供更貼心的服務同時,稅收優惠力度越來越大,稅務征管執法也越來越嚴格。近期,政府也發布了我國未來五年的國家稅收管理方向,一起來了解下。

總體來看,就是充分運用大數據、云計算、人工智能、移動互聯網的優勢,從2021-2025年,逐步建成功能強大的智慧稅務,形成國內一流的智能化行政應用系統,全方位提高稅務執法、服務、監管能力。具體進度如下:

在此基礎上,作為財稅人員,最關注的當然就是稅務監管了。建立和健全以“信用+風險”為基礎的新型監管機制,這都將借助于所謂的“金稅四期”來實現,對于財稅人員而言,真是“幾家歡喜幾家憂”,“歡喜”的是企業高信用等級在稅收服務、融資授信、項目管理、進出口等方面都可以享受更多的優惠和便利,“憂”的是企業的“偽數據”在新監管形勢下將無所遁形,稅收數據交叉稽核比對,無疑將是更大的挑戰。

那么稅收數據交叉稽核比對是如何做到的呢?

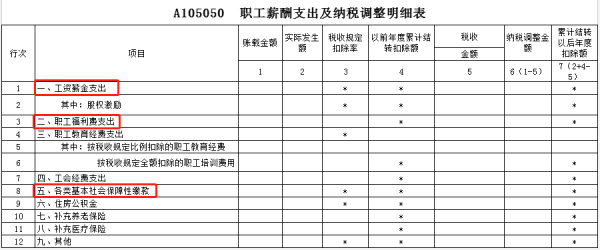

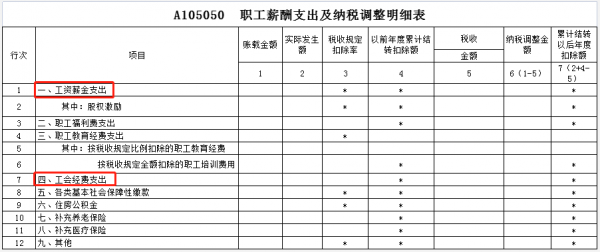

眾所周知,企業所得稅報表幾乎每年都在變化,最新最全的匯算清繳報表是37張,基本上已經涵蓋了企業所有數據,今年的匯算清繳已經結束,你以為報完稅就萬事大吉了嗎?No!其實,風險才剛剛開始,匯繳表完全可以與財務報表及多個稅種數據等進行比對,風險無處不在。

1、財務報表和匯繳申報表比對

根據歷年申報數據來看,這項比對是企業數據的“重災區”,2020年匯算申報有高達40%的企業“中招”,主要有以下原因:

(1)財務報表年報按合并數據填列申報,而匯算清繳按照單體數據填列,這種情況一般存在于總分機構;

(2)申報完財務報表年報之后,才發現以前年度賬務處理有誤,通過“以前年度損益調整”進行調賬,未修改財務報表年報,匯算清繳表卻是按照調賬之后數據填報的;

(3)企業本身財務報表數據就是錯誤的,但是老板執意不讓修改;

(4)直接按照稅法口徑填報財務報表。

匯算清繳表涉及的收入、成本、費用、利潤等數據都會和財務報表年報數據做比對,務必要保持數據一致。財務報表數據統一按照會計口徑列示,如有之前年度賬務處理有誤的情況,通過“以前年度損益調整”調賬之后,財務報表也需要修改為調賬之后的數據申報,當然匯繳也是按照調賬之后的數據來填列。

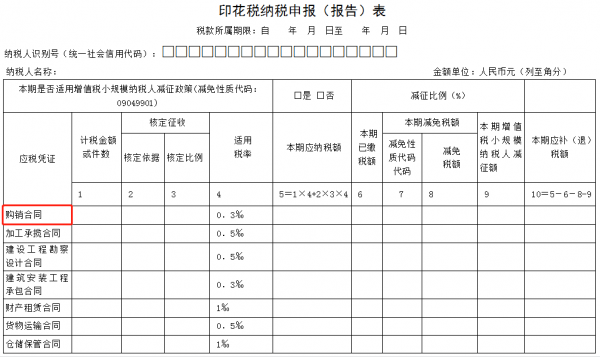

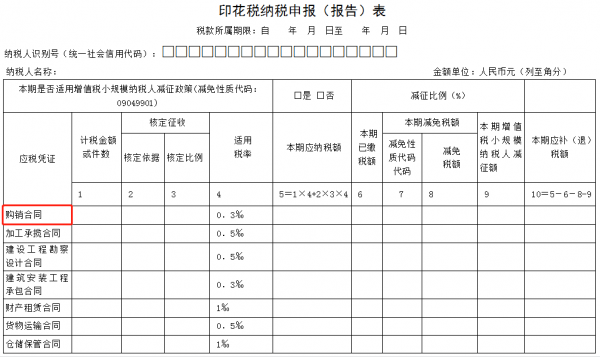

2、收入成本與印花稅比對

一般企業收入表中的“銷售商品收入”填報了數據,說明企業發生了購銷業務,需要按照“購銷合同”金額的萬分之五稅率(小規模納稅人可以享受減半征收)計算繳納印花稅,如果企業從未申報過印花稅,會存在稽查風險。

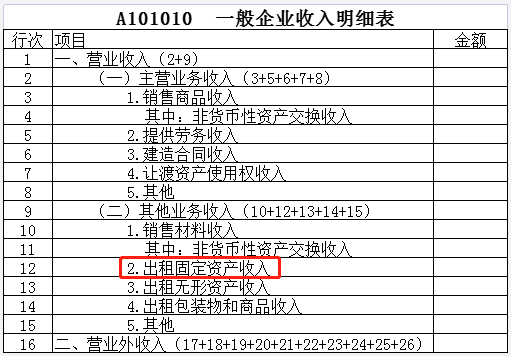

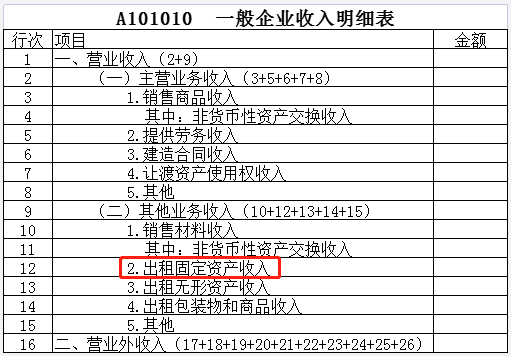

3、租賃收入與房產稅、城鎮土地使用稅比對

一般企業收入表中的“出租固定資產收入”填報了數據,企業很有可能會涉及房屋出租業務,相應的需要申報房產稅、城鎮土地使用稅,如果有房屋出租,但是從未申報這兩個稅種,則存在稽查風險。

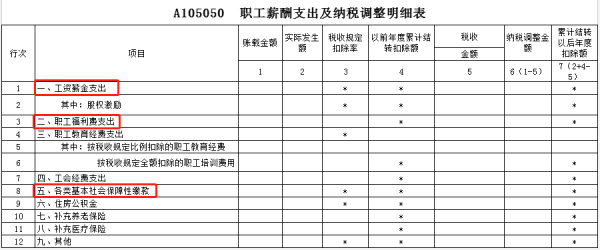

4、工資與個稅、社保比對

期間費用和工資表中都填列了工資支出,且金額較大,但是工資從未代扣代繳個稅和社保,尤其是在社保入稅后,一旦發現企業工資收入與社保有較大差異的,也是后期被重點稽查的對象,會加大企業風險。

福利費支出也是類似的,根據《國家稅務總局關于企業工資薪金及職工福利費扣除問題的通知》(國稅函[2009]3號)第一條規定,工資沒有代扣代繳個稅,不屬于合理的工資薪金,原則上不允許稅前扣除。福利費的性質與邏輯,可以參照工資薪金的該項判定條件,所以福利費支出未按規定申報個稅,不建議稅前扣除。實務中部分企業是按照福利費標準稅前扣除了,也建議企業按照規定代扣代繳個稅,規范處理。

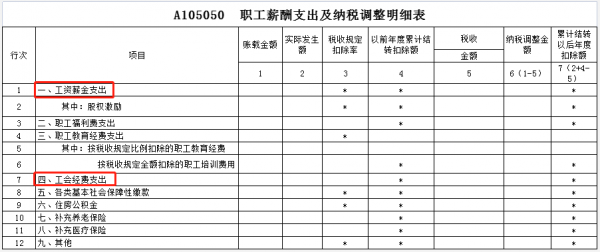

5、工資與工會經費比對

工資表正常填報了工資,但是工會經費扣除為空,工會經費一般是沒有減免優惠的,可能會涉及一定比例的工會經費返還。雖然返還的工會經費屬于企業內部的工會組織,不直接歸屬于企業,不屬于企業的收入,但是企業繳納的部分是正常需要填報并稅前扣除的,扣除金額為0的話,這不就是明明白白的告訴稅局:我沒有交工會經費,你來查我吧……

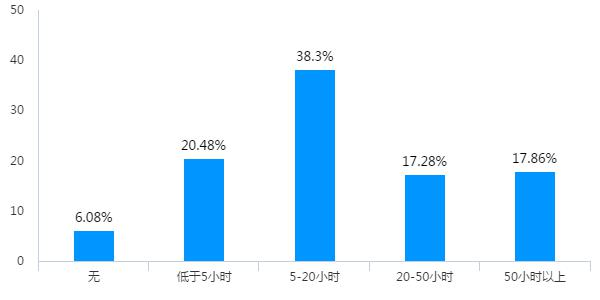

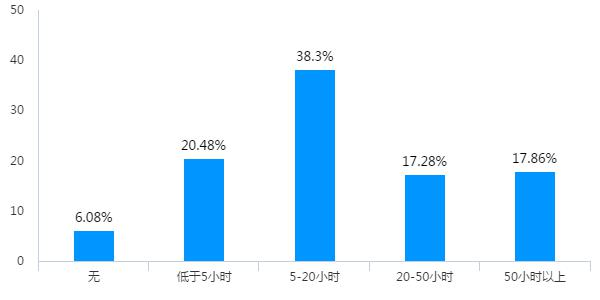

以上這些只是37張報表中很少的一部分,國內的稅務體系的不斷完善和健全無疑給稅務會計人員帶來了更大的工作 壓力,加之稅收政策更新頻率較快,持續學習、培訓對稅務會計從業人員來講, 既是工作需要,更是能力的體現。從調研數據看,一年內線上學 習財稅知識花費時間最多的有 5-20 個小時,占比約 38.3%;花費 20 小時以上的 占比 35.14%;同時,一年內參加線下培訓至少 1 次的占比 61.66%。

一年內線上學習財稅知識花費時間

一年內參加了線下財稅業務培訓次數

我國多稅種、多政策相對比較復雜,2016年全面營改增以來,每年均有150項左右的新政策發布,稅務會計人員需時刻關注國家政策走向,理解稅收政策變化,保持高度的警覺性,以及時適應企業業務發展的需要。

稅法與會計制度作為兩個不同的領域,存在密切聯系,同時也存在一定的差異,且會計政策與稅收法規之間差異還在不斷擴大,致使稅務會計工作的復雜性進一步提升。在實際工作過程中,基本稅務工作需要具有一定的專業能力,且隨著業務的增多,比如稅收籌劃、稅務關系維護等,工作難度也在增加。

新形勢下,現代化的管理體系和會計活動相互融合,新型管理會計人才也成為財務管理者轉型發展的趨勢和方向。經過數據調查發現稅務會計人員主要存在問題有:稅收籌劃能力低、稅務風險管理能力低、數據分析工具使用能力的缺乏、財稅全面核算能力欠缺四個方面,抽樣調查中存在上述情況的分別占比 63.41%、60.78%、46.04%、44.55%,企業對財務人員綜合管理能力的需求也上升了一個重要的高度,企業會計從傳統的“賬房先生”,向著“戰略財務管理者”的方向延伸。

現有財稅人員的生存現狀如何?

作為企業稅務管理人員,又該如何提升自身的專業能力去貼合復雜多變的稅收政策呢?

財務人員如何快速接管稅務管理工作,突破困局?

6月17日 14:00

聚菁才 · 創未來

《稅務人才發展白皮書》發布會

給你答案!!

《2021版企業所得稅疑難問題深度解析》

2025-04-09

2025-04-09 2025-04-09

2025-04-09